作者:Dylan LeClair & Bitcoin Magazine Pro

编译:Felix, PANews

上周末,受伊朗和以色列冲突的影响,比特币价格跌至6万美元以下,引发了对局势升级可能导致西方卷入中东战争的担忧——这种情况在 21 世纪太常见了,战争会导致通胀压力加大,扰乱全球供应链和大宗商品市场。虽然一些怀疑论者对比特币在冲突消息传出后几乎瞬间遭到抛售的现象进行了嘲讽,但具有讽刺意味的是,比特币是周末唯一开盘交易的全球资产之一,股票、大宗商品和债券策略师都把目光转向了比特币,试图评估周日对全球市场可能造成的损害。

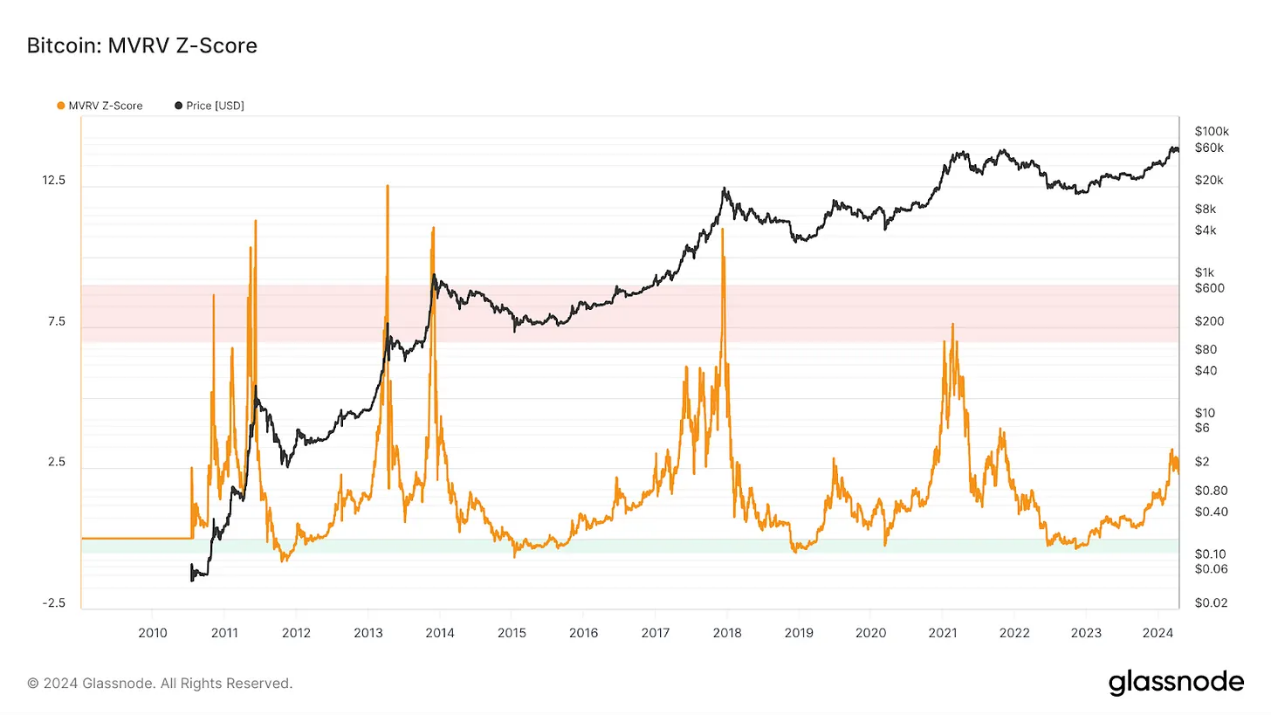

撇开地缘政治不谈,本篇文章将关注链上行为和比特币衍生品市场的最新动态,分析当前从7.3万美元的高点下跌是典型的牛市调整,还是周期性峰值。

随着比特币减半前就被打破新高趋势,许多以往关于比特币周期的观念或已过时。因此评估目前的状况以及投资者行为将如何影响接下来可能发生的事情,值得关注。

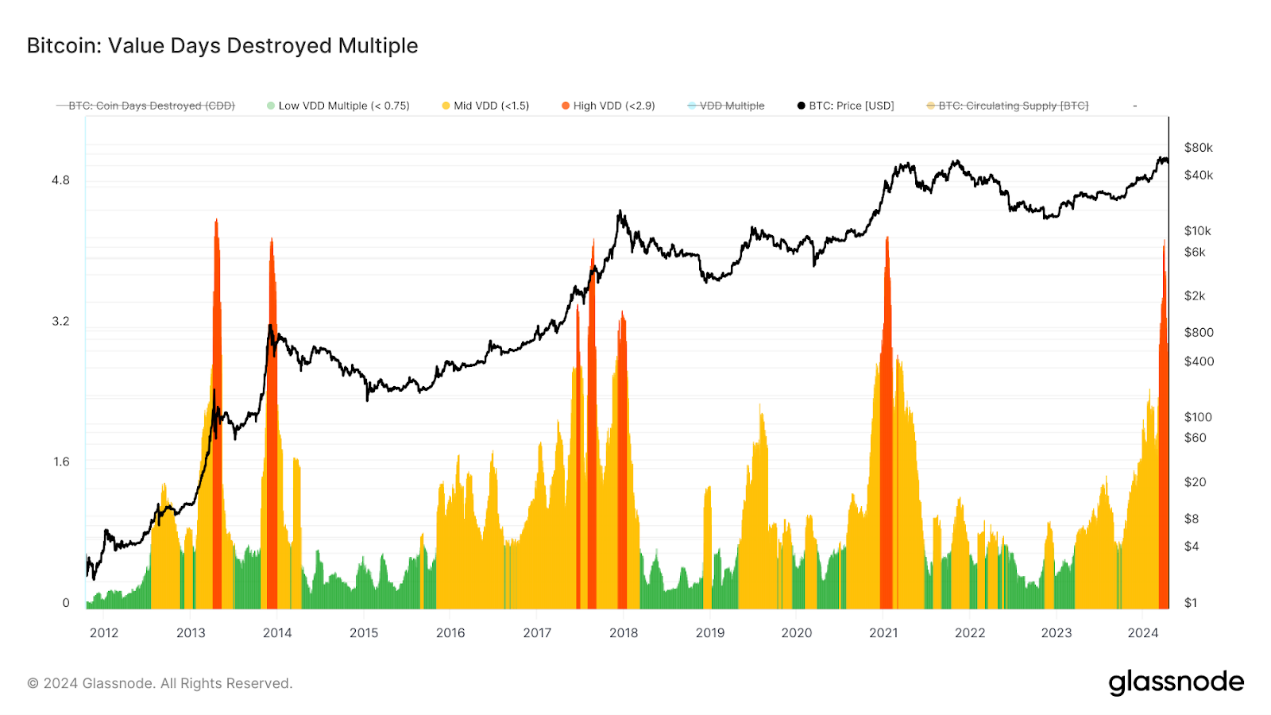

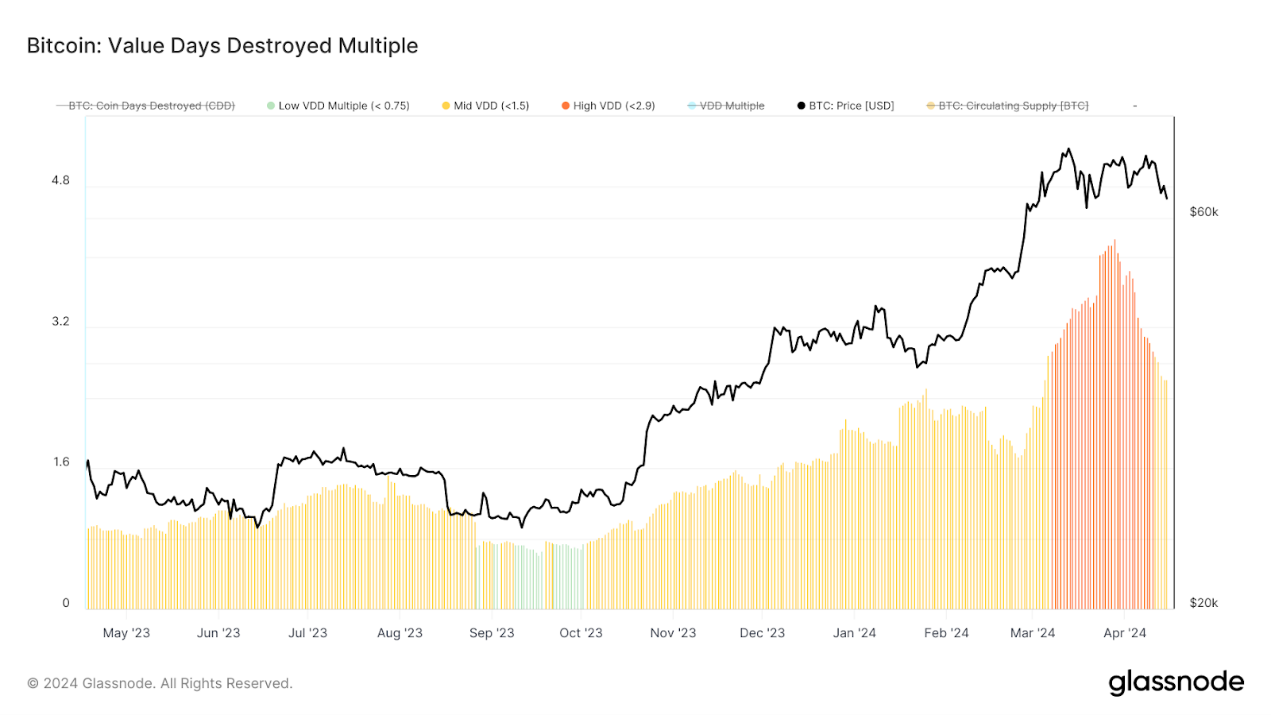

首先查看“价值日销毁倍数指标”(Value Days Destroyed Multiple)。该指标通过将市场短期卖出行为除以市场长期卖出行为,判断市场冷热程度。指标值越高,市场越火热;反之,指标值越低,市场越冷清。该指标表明,牛市正在顺利进行,甚至可能已经见顶。

该指标的精确计算方法是价值销毁(代币日销毁*价格)的两个日移动平均线(30,365)之比,然后根据供应通胀进行调整,以解释消费者行为随时间的变化。

可以将大约三分之一的卖出归因于将代币从灰度比特币信托基金简单转移到贝莱德、富达和Bitwise等新的ETF参与者。然而,毕竟是原始数据,可以看到随着比特币推向新高出现了大量的卖出行为。

但仔细观察这一指标就会发现,这种卖出活动正在降温,而且在2017年和2021年的牛市周期中,市场都有创下新高的先例。

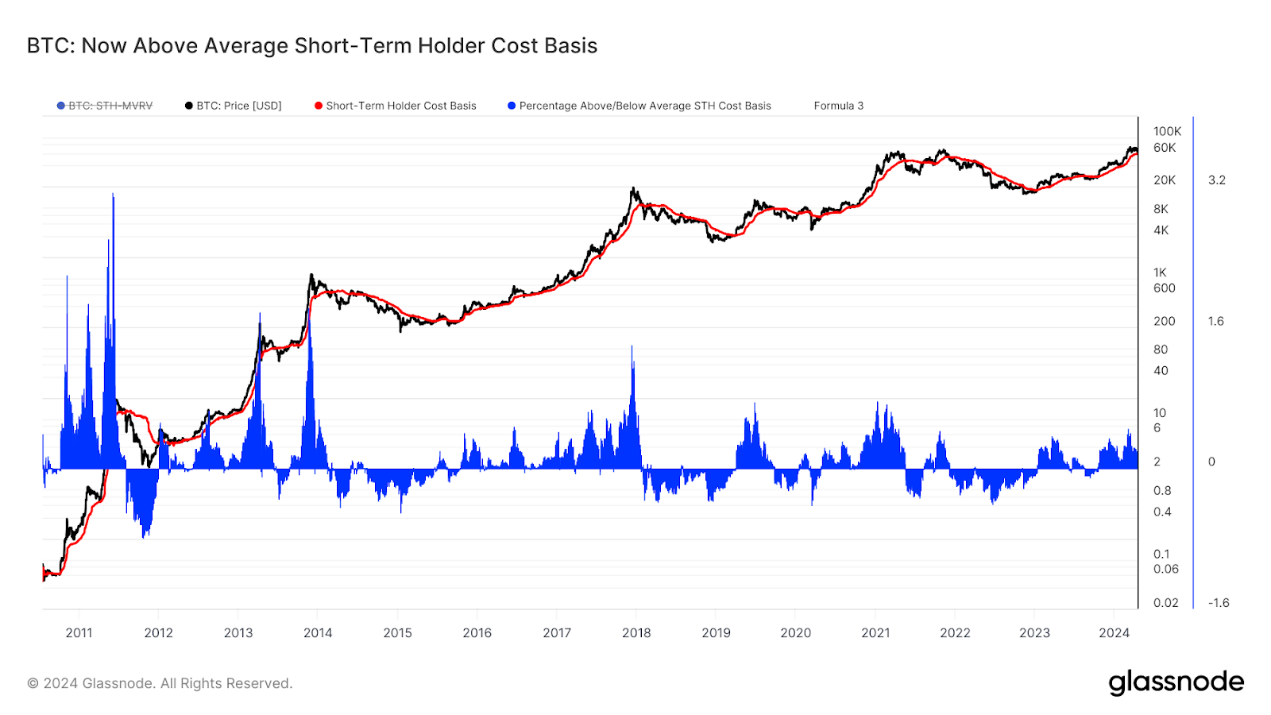

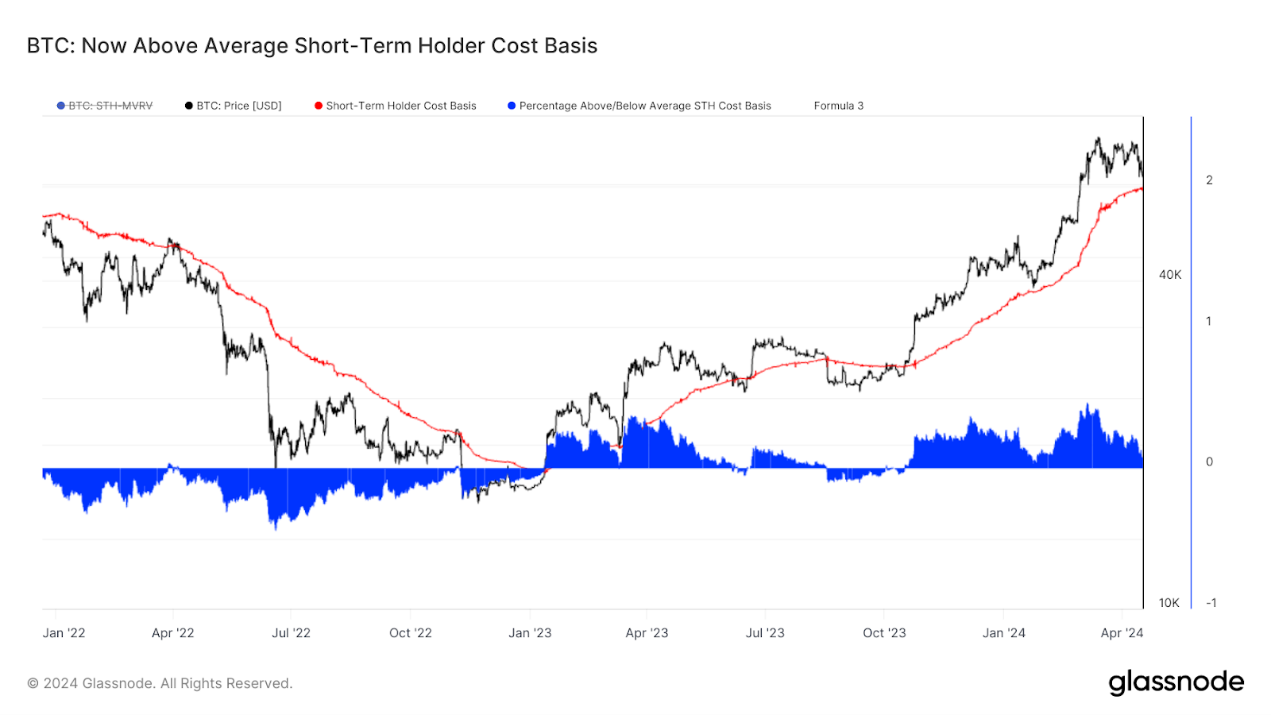

接下来,从短期和长期持有者的角度来观察持有者和新进入者之间的相互作用。可以看到,在典型的牛市期间,短期持有者价格成本的走势不仅标准而且相当健康。

此外,这个近似的价格水平是支撑牛市的的典型特征,熊市则相反。在熊市中,这种短期平均持有者价格(成本基础)往往是心理和技术上的极大阻力。如今的牛市中,这一价格水平大约是58,500美元,这意味着目前完全符合牛市的预期。

现在把注意力转向衍生品市场,整个市场的杠杆和投机泡沫都很健康。以比特币计价的永续期货价格接近2022年以来的最低水平,而自上周末大幅下跌以来,期货价格一直较现货市场略有折扣。虽然无法保证会立即实现更高的价格,但过去类似的仓位已经为价格上涨创造了条件。与过去一个月左右期货市场价格出现的投机性溢价所带来的严重投机泡沫相比,这是一个可喜的进展。

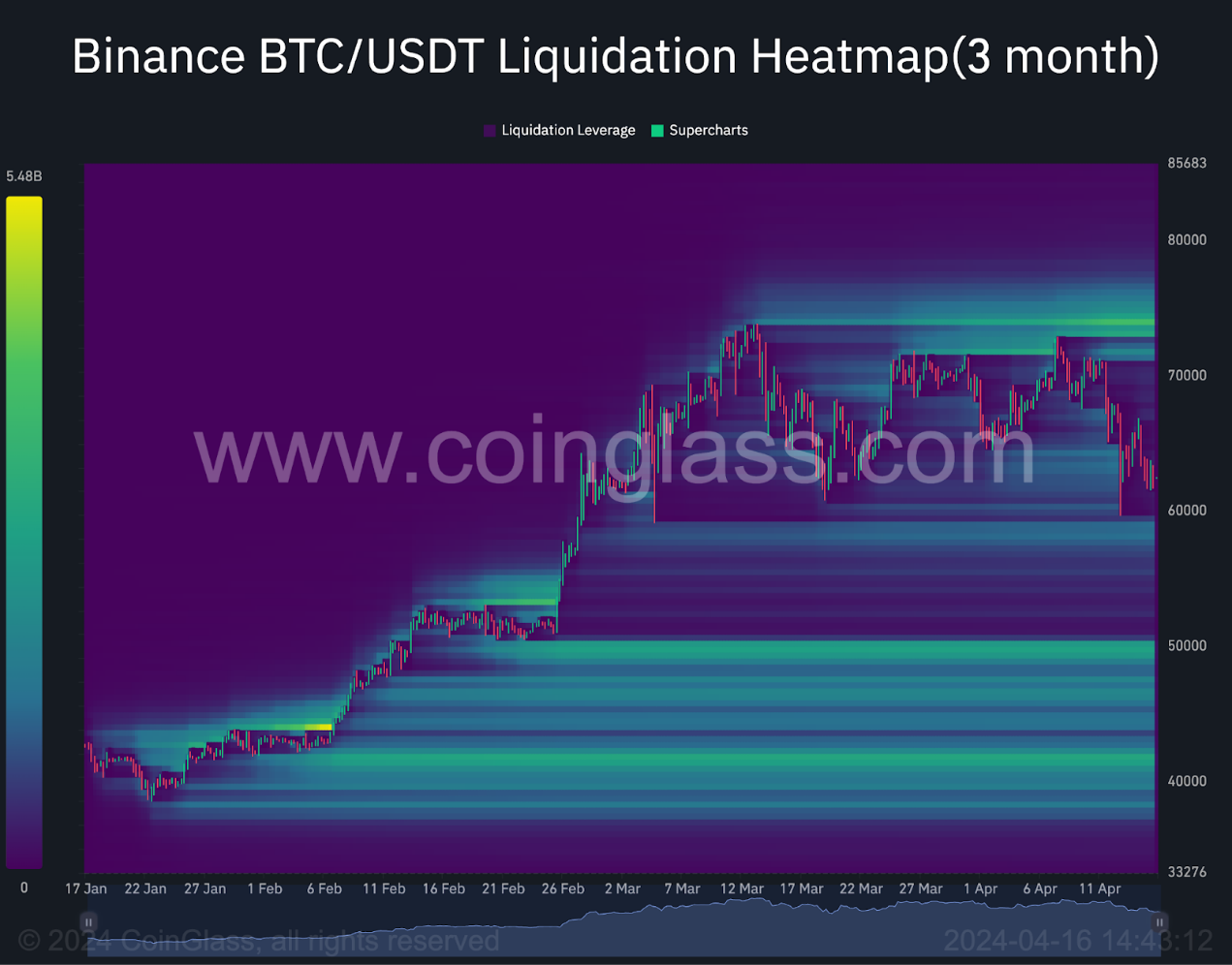

就衍生品前景而言,可清算杠杆在7万美元以上的积累继续增长,空头希望将价格大幅推低至6万美元以下。虽然在6万美元水平以下仍有一些杠杆需要清除,但空头的真正获利价位在5万美元水平以下。

虽然比特币从历史高点回落33%是一件更疯狂的事情,但现货需求可能会从5万美元开始强劲,未平仓合约的消失和相对于现货市场的负期货溢价的开始,暗示大部分回调已经发生。宏观经济可能需要经历一个重大的避险时刻,这种情况才会出现,而且考虑到长期的财政赤字支出速度,任何下跌都可能是短暂的。

综上,目前比特币从高点回调以及未来的任何下跌,对于那些有足够长远视野、了解这一切发展方向的投资者来说,应该是一个可喜的回调。比特币的基本面继续改善,在长期牛市中,回调有助于长期牛市期间清除杠杆和短视投机者。

相关阅读:地缘政治扰动加密市场,震荡行情静待局势缓和